فروغ فکری| محمود صادقی، نماینده مجلس ۴۸ساعت به بدهکاران بانک سرمایه برای تسویهحسابهایشان زمان داد و بعد هم لیستی را منتشر کرد با رقمهای نجومی. نامهایی که برخی از آنها 6بار و برخی دیگر بیشتر از این وام گرفتهاند تا رقم معوقاتشان به ۱۳۰۰میلیارد برسد و آب از آب تکان نخورد. آن هم درکشوری که برنامه ملی مبارزه با فقر در بخش تسهیلات بانکیاش میگوید؛ 50درصد خانوارهای ایرانی تاکنون از هیچ نوع وامی استفاده نکردهاند و 80درصد تسهیلات بانکی در دو دهک اول تقسیم شده است. دو دهکی که بیشترین معوقههای بازپرداخت وام را دارند. درحالی که فقرا درهمه جای دنیا اغلب اقساطشان را به موقع پرداخت میکنند.

علیرضا عبداللهزاده کارشناس اقتصادی؛ ازجمله کسانی است که مسأله را بررسی کرده و حالا از نتایج تحقیقی میگوید که در آن مشخص شده ۹۳درصد ایرانیان بالغ حساب بانکی دارند. نکتهای که در هیچ یک از کشورهای دنیا نمیتوان مشابهش را یافت. «همه خانوادههای ایرانی حداقل یک حساب بانکی دارند. findex زیرساختهای شبکه بانکی هر کشور را میبیند و براساس آن نظر میدهد. این شاخص میگوید، زیرساخت ایران خوب است، چراکه دسترسی به شبکه بانکداری و حسابهای بانکی بسیار راحت است.» در هر کوچه و خیابان شعبه بانکی داریم، حتی در شهرهای کوچک و روستاها و کمتر جایی وجود دارد که دسترسی به یکی از بانکها نداشته باشد.

عبداللهزاده به توضیح روند تحقیقشان میپردازد و میگوید: برای دستیابی به این اطلاعات بودجه سال ۹۵ خانوارها را نگاه کردند و بعد با توجه به آن از افراد پرسیدند که آیا قسط میدهید؟ «در سال 95، 13درصد کل خانوارها وام داشتند و قسط پرداخت میکردند. بعد افراد را تفکیک کردیم تا ببینیم چه کسانی بیشتر توانستهاند وام بگیرند.» نتایج این تحقیق نشان داد که در حدود ۲۴درصد کارکنان دولت توانستهاند از وام استفاده کنند و از کل آنهایی که کارمند دولت نیستند، تنها 12درصد توانستند وام بگیرند. آنها در بخش دیگری از تحقیق به فاصله میان شهر و روستا در دریافت وام رسیدند. براین اساس، روستاییها یکچهارم شهریها وام داشتند که اگر بنا بود بر اساس فاصله جمعیتشان این میزان تعیین میشود، آنها باید یکسوم شهریها وام میگرفتند. این درحالی است که رقم وامها در روستا هم قابل قیاس با شهر نبود و میزان بسیار کمتری را شامل میشد.

این درحالی است که احمد میدری؛ معاون رفاه اجتماعی وزارت تعاون، کار و رفاه اجتماعی هم در گفتوگو با ایسنا به نقد عملکرد بانکها پرداخته و بر این مطالعات تأکید کرده؛ «براساس مطالعات ما ۱۲درصد از خانوادههای ایرانی از وام و تسهیلات بانکی استفاده میکنند و دسترسی دهکهای ثروتمند جامعه به این تسهیلات سهبرابر دهکهای پایین است و سیستمهای بانکی با این شیوه فقر را تشدید میکنند و لازم است در شیوه توزیع تسهیلات آنها تغییراتی به وجود آید».

او در ادامه میگوید: در دنیای غرب همزمان با رشد سرمایهداری برای کاستن از چهره خشن سرمایهداری، بخشهای خصوصی و تعاونی شکل گرفتند و حضور تعاونیها در کنار نظامهای سرمایهداری غرب منجر به نفع عمومی مردم و نتایج مثبت زیادی شد اما درحال حاضر پرداخت وامهای کلان بدون بازگشت به ثروتمندان به یکی از معضلات بانکی کشور تبدیل شده است و در روزهای گذشته خبر فهرست بزرگترین بدهکاران به بانک سرمایه منتشر شد که نشان میداد فقط ۲۰نفر درمجموع ۶هزار و ۸۰۰میلیارد تومان به این بانک بدهکارند.

عبداللهزاده میگوید: این تحقیقات ریشههای عمیقی دارد که برای اصلاح آنها باید همه بخشهای درگیر را درنظر بگیریم. بخشی چون بانک مرکزی و سایر بانکها؛ بخش سازمانهای حمایتی مانند وزارت رفاه، بهزیستی و کمیته امداد و بخش دیگر یعنی فقرا و افرادی که خواهان دریافت واماند. «دریافت وام وثیقه میخواهد. وثیقه یا دارایی است یا چک کارمندی. سیستم فعلی میگوید، تنها جایی که میتواند این امر را تضمین کند، دارایی فرد یا چک است و فرد حتی وقتی به سازمانهای حمایتی هم مراجعه میکند، باید از وثایقی استفاده کند.» شکاف از همینجا شروع میشود و تفاوت دهکها در دریافت وام از همین قسمت رخ نشان میدهد تا مشخص شود دهک میتواند چهاربرابر دهک اول از وام بهرهمند شود، چراکه وام را زمانی به فرد میدهند که به آیندهاش اعتماد دارند. «به همین دلیل برخی از موسسات وام میدهند اما زود پس میگیرند، چون آن اعتماد لازم را ندارند.»

تغییر مفهوم اعتبار

هرکس نمیتواند وثیقه داشته باشد. بسیاری از دارایی فقرا امکان وثیقهبودن ندارند، چراکه ثبت نشدهاند یا ممکن است چیزی به نامشان نباشد و همین هم کار را برای آنها دشوار میکند. آنها نمیتوانند در گروه افرادی قرار بگیرند که امکان استفاده از وام دارند و به همین خاطر هم عبداللهزاده میگوید کمپینی در جهان برای ثبت دارایی آنها به راه افتاده. ثبت زمین کشاورزی که ممکن است سالها در آن کار کرده باشد اما سند رسمی ندارد و عبداللهزاده میگوید؛ کاش این کمپین در ایران هم رونق بگیرد.

مسأله دیگر در زمینه وام این است که باید برای تولید و بهرهوری از آن استفاده کرد. اگر به یک فقیر وام صفردرصد هم بدهیم اما او نتواند برای تولید درآمد از آن استفاده کند، نمیتواند بازپرداخت کند. بازار نامطلوب و زنجیره ناکارآمد است، چون اگر تولید هم باشد، نمیتواند به بازار برساند. مثلا وامی گرفته و چرخ خیاطی را خریده اما نمیتواند محصولی داشته باشد که بفروشد.»

به این ترتیب، براساس این تحقیق یک مشکل وثایق و هزینههای جاری دریافت وام است و دیگری جیرهبندی منابع است که میگویند؛ برای وام مسکن یا ازدواج این مقدار بیشتر وام نمیدهیم و بیش از این هم نمیشود.

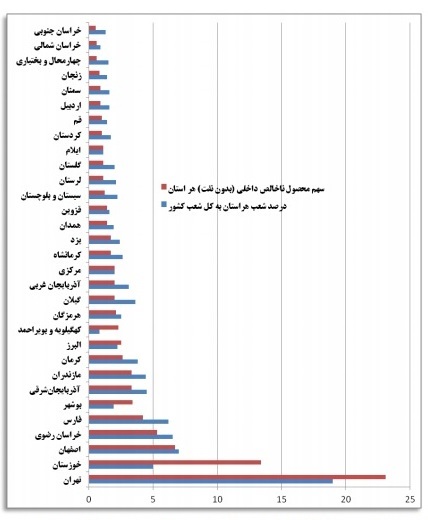

بر اساس آخرين اعلام مرکز آمار ايران، استانهاي تهران، اصفهان و خراسان رضوي، هر کدام به ترتيب با 3/27،7 و 2/6 درصد سهم در توليد ناخالص داخلي (بدون احتساب نفت) و بیشترین شعب بانکی را دارند. از سوي ديگر، استانهاي خراسان جنوبي، کهگيلويه و بويراحمد و ايلام کمترين سهم را در توليد ناخالص داشتهاند. این سه استان نیر کمترين آمار شعب را دارند. بر اساس این آمار رابطه مثبت و معنيداري بين سهم هر استان از سطح توليد ناخالص داخلي و تعداد شعب بانکها و مؤسسات اعتباري در هر استان وجود دارد . اين موضوع به این معني است که پراکندگي شعب در سطح استانهاي مختلف کشور متناسب با سطح توليد و مشارکت در ايجاد ارزش افزوده هر استان نقش دارد.

به گفته عبداللهزاده شرایط فعلی فضایی را ایجاد کرده تا یا به بانک مرکزی برای پرداخت فشار بیاید یا به خزانه دولت. «وام بنگاههای زودبازده به خزانه فشار میآورد و خط اعتباری هم به بانک مرکزی فشار میآورد که نتیجهاش میشود تورم و در نتیجه اگر سیستم را اصلاح نکنیم یا به تورم میرسیم یا به کسری بودجه.»

برای اصلاح این وضع باید مفهوم اعتبار را تغییر داد و این پرسش را مطرح کرد که چه چیزی اعتبار است؟ «باید دید از چه چیزی به غیر از دارایی بهعنوان وثیقه میتوان استفاده کرد. مثلا اخلاق افراد. اینکه فرد خوشحسابی است یا خیر.» امری که در بسیاری از کشورهای دیگر دنیا هم مورد استفاده است. «آنها به این نتیجه رسیدهاند که فقط اگر صادق باشند، میتوانند جواب بگیرند، اما در ایران حتی پرداخت مالیات جزو اعتبار به حساب نمیآید.»

باید مفهوم اعتبار را گسترده کرد تا شامل افراد بیشتری شود. سیستم فعلی اینطور نیست و اعتبار در آن تعریفی عادلانه و فراگیر ندارد.

عبداللهزاده از پژوهش دیگری نام میبرد که در آن به میزان وام دریافتی به وسیله جوانان پرداختند. نتایج تحقیق نشان داد اغلب کسانی که میتوانند وام بگیرند، بالای ۴۰سال سن دارند و این یعنی جوانان نمیتوانند با وجود وثیقههای موجود به سمت دریافت وام بروند که در جهان برای بهبود این وضع پروژههایی عملیاتی شده که یکی از آنها استفاده از وامهای خرد است. وامهای خرد براساس گروه محوری دریافت میشوند. یعنی گروهی وثیقه میگذارد. «مثلا گروه زنان روستایی این کار را انجام دادند و موفق بودند. کار دیگری که در دنیا انجام میشود، آموزش مالی است. بسیاری درک اشتباهی از وام دارند. از سود دریافتی و سایر اجزای آن، که در ایران به صورت محدود یکسری از این آموزشها راه افتاده و ما سعی میکنیم تجربیات مختلف را بشناسیم.»

عبداللهزاده میگوید؛ اگر میخواهیم سیستمی را اصلاح کنیم، باید ذینفعانش را درک کنیم. در دستگاههای حمایتی مانند بهزیستی، کمیته امداد و... چند پارگی وجود دارد. چند جا وام اشتغال و مسکن میدهند. عدهای چند وام میگیرند و عدهای دستشان کوتاه است. «برای اصلاح باید اعتبار باز تعریف شود. باید روی بهرهوری بهعنوان عامل ثمربخشبودن وام کار کرد. اگر وام میدهیم، بدانیم به کجا میرسد. دیگری هماهنگسازی نهادها و دستگاههای حمایتی. این دستگاهها اگر هماهنگ شوند، میتوانند ثمربخش باشند.»

برای او و کسانیکه در اینباره کار کردهاند، هنوز تبیین نقش بازپرداخت نشدن وام دانهدرشتها و وامهای ریز مشخص نیست. او میگوید هنوز نمیدانیم سهم هر کدام چقدر است، چون رقمهای بالا بیشتر به چشم میآید، اما معوقات بسیاری با رقمهای پایین هم وجود دارد.

وام نگیرید

غلامرضا نظربلند میگوید پاسخش به هر که از او درباره وام گرفتن بپرسد، یک کلام است. «وام نگیرید». وام نگیرید تا زمانی که دلیل محکمی داشته باشید و آن پول را برای جایی هزینه کنید که ارزشش را داشته باشد. چون وام تداوم هزینههای زندگیتان است. هزینه چیزهایی که ممکن است مستهلک شوند و درآمد هر ماه نیامده، باید به حساب بانکها ریخته شود. «فقط به دلایل خاص، وام گرفتن ارزش دارد. وامی که در خارج از کشور از آن بهعنوان وام حیاتی نام میبرند؛ برای درمان، تحصیل یا بهبود منزل. مثلا فردی میخواهد فرزندش تحصیل کند و وام میگیرد. این سرمایهگذاری است و اگر در اینباره زیر بار قرض برویم خوب است یا مثلا وام رابط که برای شرایطی است که خانه بهتری بخریم.»

او اقتصاددانی است که میگوید بازپرداخت وام نهتنها امری اقتصادی است که ریشههای فرهنگی هم دارد. دلیل اقتصادی که برای دهکهای بالا برای عدم پرداخت معوقاتشان وجود دارد این است که در این دهکها نقدینگی اهمیت بیشتری پیدا میکند «آنها با پول نقدشان کارهای بسیاری انجام میدهند و برای همین تعدادی از آنها اجارهنشیناند. پول خرید خانه را برای سرمایهگذاری به گردش میاندازند و نگاه کاسبکارانه و دودوتا چهارتایی دارند. هرچند منطق دقیقی هم مقابلش نیست. قشرهای پایین این نگاه را ندارند. نکته دیگر مسأله اخلاقی و فرهنگی است که دهکهای پایین شاید متعهدترند.» نظربلند میگوید دادههای موجود هم این مورد را تأیید میکند و به بدهکاران بانک سرمایه اشاره میکند و میگوید آنهایی که وام پراید گرفته بودند اغلب بازپرداخت کردند، اما وامهای رقم بالا شامل افرادی است که معوقه بانکی دارند. هرچند در شکلگیری چنین لیستهایی قوانین هم بسیار مهم است. «قوانین در بسیاری از کشورهای دنیا محکم است. سیستم با کسی رودربایستی ندارد و روابط حاکم نیست. رانت وجود ندارد. آنجا هم بحث نکول- ناکامی در پرداخت فوری سود یا اصل سرمایه در زمان مقرر- وجود دارد اما میزان و درصد آن بسیار کمتر است.»

علاوه بر آن، در کشورهای دیگر کارت اعتباری وجود دارد نه کارت بدهی. یعنی فرد از اول تا پایان ماه به اعتبار کارتش میتواند خرید اعتباری داشته باشد و اول ماه باید تسویه کند و اگر بازپرداخت نشد بالای 30درصد در سال باید جریمه و بهره بدهد. هم قوانین به کمک آمدهاند و هم در جامعه نهادینه شده که وقتی وامی دریافت میکنید، به موقع بازپرداخت کنید؛ مگر در موارد خاص مثل بحران مالی جهانی که آن زمان بسیاری از وامها بدون بازپرداخت ماند.

نظربلند یکی از دلایل این اتفاق را وجود شعبههای بسیار زیاد بانکها میداند و از تجربهاش در کشورهای دیگر میگوید «به صراحت میتوانم بگویم در هیچیک از کشورهایی که رفتهام تعداد بانکها و شعب آنها به اندازه ایران نیست.» بانکهایی که ابتدا موسسات تعاونی بودند بعد اعتباری شدند. پس از آن اعتباری-مالی و درنهایت به بانک تبدیل شدند و با رشدی قارچگونه کل کشور را گرفتند «در توجیه این حجم زیاد میگویند این کیکی است که هر کس از آن سهمی دارد و بانکها سهم خودشان را برمیدارند که مبنای علمی و حرفهای ندارد.»

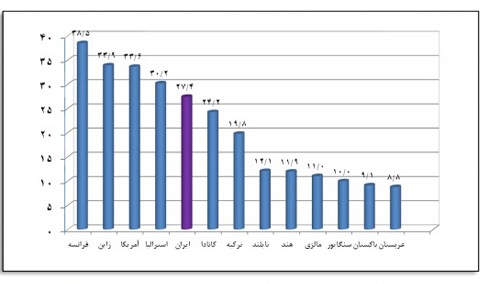

مديريت کل مقررات، مجوزهاي بانکي و مبارزه با پولشويي در سال 94 گزارشی از نحوه پراکندگي شعب بانکها و مؤسسات اعتباري غيربانکي در سطح کشور منتشر کرد که در آن به ازاي هر صد هزار نفر، تعداد 7/27 شعبه بانکي وجود دارد که در مقايسه با ديگر کشورها از وضعيت متعادلي برخوردار است. اکثر کشورهاي توسعهيافته به طور نسبي داراي تعداد شعبه بيشتري نسبت به ايران هستند اما وضعیت ایران در منطقه متفاوت است. در بين کشورهاي منطقه، ایران به ازاي هر صدهزار نفر جمعيت تعداد بيشتري شعب بانکي دارد. اين آمار در کشور ترکيه 1/20 ،کشور مالزی 3/11 ودر کشور عربستان در سطح پايينتري (حدود 9) است.

نظربلند میگوید یکی از مواردی که در اینباره ایجاد مشکل کرده رانتی است که برای شکلگیری بانکها و موسسات اعتباری و گسترده شدن آنها وجود دارد. وقتی موجودیت تشکیلاتی رانتیر باشد، طبیعی است که در اعطای وام و تسهیلات هم رانتی عمل میکند و روابط رانتی زاییده میشود.

حالا بسیاری از سازمانهایی که نیاز به بانک نداشتند هم بانکدار شدهاند و رقابت کاذبی ایجاد شده که هر تشکیلاتی یک موسسهای داشته باشد و این درحالی است که آنها شرایط بازار را نمیشناسند. «مگر بازار کشور چقدر توانایی کار خدماتی دارد؟ این خدمات چندین و چند برابر بخش تولید است و در نتیجه رشد رخ داده نه توسعه.»

او میگوید در کتابش با نام «الگوی دخل و خرج: مدیریت مالی خانواده» بر این موارد تأکید کرده و گفته تنها زمانی وام جایز است که خونی در رگهای جسم بیجان باشد؛ نه آنکه آینده را در گرو استرسهای وامی و برای خرید یخچال یا فرش بهتر به مزایده بگذاریم. «زمانی از وامهای خرد و زودبازده در این مملکت صحبت شد، اما ما هنوز تعریفی از اشتغال زودبازده نداشتیم. شاهد بودیم که بسیاری این وام را گرفتند و خانه و ماشین خریدند، چرا که سیستم حسابرسی و نظارتی درستی نداشتیم. مشکل ما این است.» با وجود این، بانک مرکزی در جدیدترین آماری که از پرداخت تسهیلات طی هشتماهه سال ۱۳۹۶ ارایه داده، میزان تسهیلات نظام بانکی به بخشهای اقتصادی را مبلغ ۳۵۷۴.۳هزارمیلیارد ریال اعلام کرده که این رقم در مقایسه با دوره مشابه سال قبل معادل ۹.۶درصد افزایش داشته و افراد ۹.۶درصد بیش از سال گذشته توانستهاند وام دریافت کنند.

نگران پشت گیشه

مسئول وام یکی از بانکهای دولتی که نمیخواهد نامش در این گزارش بیاید، افراد بسیاری را میشناسد که از گرفتن وام منصرف میشوند. کسانی که اغلب به دلیل شرایط دشوار بانک دستشان از گرفتن پول کوتاه مانده، چرا که بانکها در دنیا تمایل دارند به طبقات پردرآمد وام دهند و این مورد بسیار رایج است. «آنها دو دلیل برای این کارشان دارند. یکی آنکه افراد ثروتمند وثیقه مطمئن دارند و بانک مطمئن است که اگر پرداخت انجام نشد میتواند از وثیقه استفاده کند. نکته دیگر اینکه بانک هر وامی میدهد هزینه ثابتی باید متحمل شود. باید سابقه وامگیرنده را بررسی کند که هزینه دارد و فرد چه وامش کم باشد، چه زیاد این پروسه باید طی شود. وقتی رقم وام بالا باشد، هزینهها سرشکن میشود و به نفع بانک است. این دو عامل باعث میشود افراد متمکن که صاحب پشتوانه و وثیقه هستند، ارقام بالاتری بگیرند.»

او به شرایط وام مسکن اشاره میکند و میگوید برای آنکه یک نفر بتواند وام مسکن دریافت کند باید اوراق بخرد و همین خرید اوراق هم اوضاع را برای بسیاری سختتر کرده است. «خرید اوراق پول میخواهد و همین نرخ موثر سود تسهیلات را بالا میبرد. یعنی اگر بازپرداخت شما هر میزان سودی باشد با خرید اوراق این رقم افزایش مییابد.» علاوه بر این اوراق، هر فرد خواهان وام مسکن باید مقداری پول را در بانک بخواباند و دسترسی به این رقم هم برایش دشوار است. «بسیاری از افراد برای گرفتن وام مسکن از دوست و آشنا پول قرض میکنند. این امر باعث میشود آنها تا سالیان سال در این چرخه درگیر شوند و نتوانند خودشان را از شر آن خلاص کنند.» همین مورد هم عاملی است تا بسیاری از دهکهای پایین امکان دسترسی به وام نداشته باشند و صرفا دهک متوسط به بالا میتواند از وام استفاده کند. اگر از دهکهای پایین جامعه کسی بتواند وام بگیرد در بازپرداخت آن میماند و در حقیقت این وامها نمیتواند معجزهای در زندگیاش باشد.

این کارشناس بانک میگوید سقف تسهیلاتی که شورای پول و اعتبار تعیین کرده با توجه به قیمت مسکن همخوانی ندارد. «پولی که امسال برای دریافت وام در بانک میگذارند، سال بعد با توجه به تورم قابل استفاده نیست و باید حجم آن را افزایش دهند و فرد ممکن است به بهانه خرید خودرو وام بگیرد و آن پول را روی وام مسکناش بگذارد. به این ترتیب عمده ایرادی که در شبکه بانکی وجود دارد سقف تسهیلات پایین و اقساط بالاست، آن هم برای جامعه هدفی با توان متوسط.» اگر فرد برای گرفتن وام مسکن به بانکهایی به غیر از بانک مسکن مراجعه کند، تسهیلات دریافتیاش کوتاهمدت میشود و با اقساط بالا باید آن را بپردازد و در نتیجه نمیتواند از آن وامها هم استفاده کند.

او میگوید درخواست کسانیکه هر روز با آنها از پشت گیشه صحبت میکند، اخذ تسهیلات بدون دردسر است که بدون سرمایهگذاری بلندمدت به دستشان برسد و زمان زیادی هم آنها را درگیر نکند. آن هم در کشوری که ارزش پولش دچار نوسان گسترده است و هر روز آن با دیروزش فرق میکند.